Wirtschaftskrisen machen den meisten von uns zu schaffen: Wir verlieren Jobs, Mieten steigen, Lebensmittel werden teurer, gleichzeitig wird beim Sozialstaat gespart. Doch unter den Folgen leiden nicht alle gleich: Auf der obersten Vermögensspitze scheinen große Krisen zu noch mehr Reichtum zu führen. Das liegt auch an den Maßnahmen, die Staaten ergreifen, um die Wirtschaftskrisen zu bekämpfen. Denn von einer Niedrigzins-Politik profitieren mitunter vermögende Aktionäre.

Die Pandemie, der Ukraine-Krieg und die daraus entstandene Wirtschaftskrise hat ihre Spuren hinterlassen: Im Jahr 2022 sind, einem Oxfam-Bericht zufolge, eine Viertelmilliarde Menschen gefährdet, in extreme Armut abzurutschen.

Gleichzeitig konnten die mittlerweile 2.668 Milliardäre ihr Vermögen in den beiden Pandemie-Jahren um 42 Prozent steigern. Ihr Vermögenszuwachs in den letzten 24 Monaten ist damit höher als der der letzten 23 Jahre zusammen.

Aber warum ist das so? Um das zu verstehen, müssen wir den „Krisen-Werkzeugkoffer“, den Regierungen und Notenbanken aus dem Keller holen, näher ansehen. Denn obwohl die grundlegenden Ideen hinter den standardmäßigen Krisen-Antworten nachvollziehbar sind, führen sie oftmals zu einer noch ungleicheren Vermögensverteilung. Und so ist es bei jeder Krise das selbe Schauspiel: Man konzentriert sich auf die großen Löcher in der Wand, ignoriert aber die Risse in der Decke, die – wenn auch viel langsamer – tiefer werden – und ebenso die ganze Wand gefährden. Der Lebensstandard der Mehrheit droht sich zu verschlechtern – das oberste Prozent der Gesellschaft wird reicher. Obwohl diese Nebenwirkung der Krisenmaßnahmen bekannt ist, verzichten einige Staaten wie Österreich oftmals darauf, mit Vermögenssteuern oder anderen Maßnahmen entgegenzusteuern. Das wiederholt sich bei jeder Krise und die Ungleichheit verschärft sich weiter.

Aber der Reihe nach. Wie reagieren denn Staaten und Notenbanken routinemäßig auf Wirtschaftskrisen? Meist mit „Niedrig-Zins-Politik“. Was ist das und wie funktioniert das?

Das steckt hinter Niedrig-Zins-Politik als Standard-Antwort auf Krisen

Niedrigzins-Politik: Sie bedeutet, dass man versucht, den Zugang zu „flüssigem“ Geld zu erleichtern. Eine Zentralbank – z.B. die Europäische Zentralbank – senkt hierfür den sogenannten Leitzins, von dem sich dann andere Zinsen (z.B. für Sparguthaben, aber eben auch für Kreditzinsen) ableiten. Die Hoffnung: Niedrige Zinsen motivieren KonsumentInnen wie auch Unternehmen dazu, sich für Investitionen Kredite zu nehmen. Wodurch wiederum die „große Wirtschaft“ insgesamt angekurbelt wird. Man möchte vermeiden, dass während einer Wirtschaftskrise Geld ohne Wirkung herumliegt, sprich: Auf Sparbüchern bleibt. Niedrigzins-Politik macht Sparen unattraktiv, Kredite attraktiv. Diese Zinspolitik soll also einen Lenkungseffekt haben und unser Verhalten beeinflussen. Ein Instrument, das ebenfalls Teil einer groß angelegten Niedrigzins-Politik ist, ist der Kauf von Staatsanleihen.

Staatsanleihen-Käufe: Staatsanleihen sind eine Möglichkeit für den Staat, an Fremdkapital zu kommen und damit Geld für den Staatshaushalt aufzustellen. Wer eine Staatsanleihe kauft, gewährt einem Staat einen Kredit – zu einem festen (also fix vereinbarten) Zins.

Staatsanleihen sind in Krisenzeiten eine Möglichkeit, an „frisches“ Geld zu kommen und damit beispielsweise notwendige Investitionen zu finanzieren. Laufen die Anleihen aus, bezahlt der Staat das Geld zurück.

Früher bekam man für eine österreichische Staatsanleihe mit einer Laufzeit von 30 Jahren noch über 6 Prozent Zinsen. In Krisenzeiten hat Österreich aber oft nur 0,0 Prozent-Zinsen emittiert – etwa im Jahr 2020. Für private Anleger:innen wurden sie damit uninteressant, da das veranlagte Kapital keine Rendite brachte. Die Lösung war: Die EZB kaufte die Staatsanleihen, der Staat bekam Geld und musste keine Zinsen dafür zahlen.

Niedriger Leitzins und große Ausgabe von Staatsanleihen – beides klingt erst mal sinnvoll. Doch sie ziehen Folgewirkungen nach sich, aus denen Personen mit viel Kapital Vorteile ziehen können.

Niedrig-Zins-Politik heißt: Aktienboom – praktisch für Vermögende

Aktienboom: Eine Aktie ist eine Unternehmensbeteiligung: Läuft es gut, steigt der Wert einer Aktie und die Gewinnausschüttung ist höher. Läuft es schlecht, eben umgekehrt. Es gibt keine „festen Zinssätze“ – sondern es ist alles sehr wechselhaft.

Nun könnte man sagen: Ein Depot zu eröffnen und Aktien kaufen kann ja jeder – wo ist das Problem? Wie bei vielen Geldentscheidungen braucht es auch bei Aktien zunächst Wissen. Wissen über die Marktlage, das Funktionieren von Fonds, ETFs, Risikoabschätzung. Man muss wissen, wann man taktisch kauft und verkauft. Und es geht natürlich um die Geldmenge selbst: Wer viel hat, kann auch mal über Krisenzeiten hinwegtauchen und warten, bis sich eine Marktlage beruhigt hat.

Niedrige Zinsen für Sparbücher und Anleihen aller Art machen nun diese Form der Geldanlage für Anleger unattraktiv. Sie wenden sich also dem anderen Markt zu: dem Aktienmarkt.

So ist es auch 2020 passiert. Ein Aktienboom war die Folge. Weil die Nachfrage nach Aktien gestiegen ist, sind die Börsenkurse auch entsprechend nach oben gesaust. Zur Freude jener, die bereits Aktien hatten: Sie konnten sie zu viel höheren Preisen verkaufen. Wer also schon Aktien-Vermögen hatte, der kann Krisenmonate (oder Krisenjahre) nutzen.

Dividenden-Auszahlungen: Aktionäre profitierten aber auch, wenn sie ihre Aktien nicht verkauften: Bei guten Aktienkursen geben Unternehmen mehr Aktien aus – und steigern dadurch Gewinne. Höhere Gewinne bedeuten auch höhere Dividenden für Aktionäre.

Staatshilfen für Unternehmen: Zusätzlich zu all dem gab und gibt es auch noch Staatshilfen für Unternehmen. In Österreich beispielsweise die Unterstützung für Kurzarbeit, den Härtefallfonds, Fixkostenzuschuss und Umsatzersatz, Ausfallbonus, Kreditgarantien, Steuerstundungen und Investitionsprämien. So fließt Geld direkt in Unternehmen – und stabilisiert sie, wie auch die Einkünfte von Aktionären. Denn Dividenden auszuschütten war in den meisten Ländern im Fall von Staatshilfen nicht verboten.

Nicht reich trotz der Krise – sondern reich wegen der Krise

Der deutsche Ökonom Marcel Fratscher hat mit Blick auf die Entwicklung der Vermögensdaten festgestellt, dass Milliardäre weltweit die Gewinner und Gewinnerinnen der Pandemie waren. Sie haben insgesamt ihren Reichtum um knapp vier Billionen Euro vermehrt. Das ist eine Zahl die man sich kaum noch vorstellen kann: 4.000 Milliarden, das 50-fache des österreichischen Budgets in einem normalen Jahr – um das ist das Vermögen von den 2.668 Milliardären gewachsen, die es weltweit gibt. All das, während die Weltwirtschaftsleistung um 3,3 Prozent eingebrochen ist.

Das heißt: Die Reichsten wurden nicht reicher, weil die Wirtschaft florierte. Sondern sie wurden reicher, weil die Wirtschaft eingebrochen ist.

Krisen verschärfen Vermögenskonzentration

Dass Vermögen sich immer stärker in den Händen einiger weniger konzentriert, ist ein Problem. Denn die enorme Ungleichheit einer Gesellschaft bringt Nebenwirkungen mit sich:

- Ungleichheit schadet der Demokratie: Wer Geld hat, hat Macht. Wer arm ist, fühlt sich bedeutungslos und kann seltener mitgestalten

- Ungleichheit schadet der Volkswirtschaft: Armut bzw. wenig Kaufkraft in den weniger vermögenden Schichten bedeutet weniger Konsum und damit eine schwächelnde Realwirtschaft

- Ungleichheit raubt Chancen: Beim Top Prozent der Bevölkerung werden oft Millionen vererbt, während Kinder aus armen Familien mit zahlreichen Nachteilen aufwachsen (Vorurteile, weniger Teilhabe, Schulden, kein Geld für Hobbies oder Ausbildungen, mehr psychische Belastungen etc.)

Ruchir Sharma ist Fondsmanager und hat für die Financial Times die Daten des Wirtschaftsmagazins Forbes über die Privatvermögen der Reichsten analysiert. Er hat verglichen, wie stark die Vermögenskonzentration in den Ländern der Welt ist. Dazu hat er die Privatvermögen von Milliardären mit dem Brutto-Inlandsprodukt (BIP) ihrer Länder verglichen. Dabei zeigte sich, dass auch in Ländern wie Schweden, Frankreich oder Deutschland die Privatvermögen im Corona-Krisenjahr gestiegen sind. Und der Anteil, den sie am BIP haben.

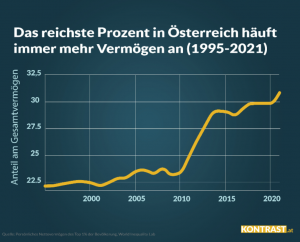

In Österreich konzentriert sich Vermögen immer stärker als gedacht

Hinzu kommt, dass die tatsächliche Vermögensverteilung noch viel ungleicher ist, als es in den offiziellen Statistiken auftaucht. Denn es ist schwer, Vermögen zu bemessen. Eine Simulation (also eine Annäherung) durch ÖkonomInnen der Österreichischen Nationalbank hat etwa ergeben, dass das Nettovermögen des reichsten Prozents in Österreich wohl einen noch höheren Anteil am gesamten Nettovermögen aller Haushalte hat, als bisher geglaubt:

Das oberste Prozent dürfte knapp die Hälfte des gesamten Vermögens in Österreich besitzen, so das Ergebnis der ÖNB-Studie.

Auch der Gini-Koeffizient, das internationale Maß für die Vermögensungleichheit einer Gesellschaft, dürfte deutlich höher sein als bisher für Österreich angenommen: Statt bei 0,76 dürfte er bei 0,9 liegen. Der Gini-Koeffizient reicht von 0 (jeder hat gleich viel vom gesamten Vermögen) bis 1 (einem gehört alles).

Bei einer Gruppe von 100 Menschen würde der Gini-Koeffizient von 0,9 bedeuten, dass 99 Menschen jeweils einen Euro haben und einer 1.000 Euro.

Wie kann man gegensteuern? Mit Steuern auf Erbschafen, Vermögen und Dividenden-Erträge

Je stärker sich Vermögen konzentriert, desto intensiver müsste reguliert und umverteilt werden – und zwar über Steuern. Laut Ökonom Emanuel List funktioniert Umverteilung in Österreich nur im Bereich Einkommen gut: Hier wird progressiv besteuert. Je höher das Einkommen, desto höher auch der Steuersatz, der fällig wird.

Doch bei Vermögen greift der Staat nicht ein. Er erhebt keine Steuern auf Erbschaften und kaum auf Vermögen. Im Vergleich mit anderen Ländern findet in Österreich viel weniger Umverteilung statt: Wir hinken Ländern wie Finnland, Frankreich, Irland oder Slowenien hinterher.

Derzeit werden 8 von 10 Steuer-Euros von Beschäftigten, Konsument:innen und kleinen Selbstständigen bezahlt. Steuern auf Vermögen, Vermögenszuwächse und Unternehmensgewinne tragen hingegen nicht einmal zu 10 Prozent zum Budget bei.

Von Vermögens- oder Erbschaftssteuern ist Österreich aber weit entfernt. Die Regierung erhebt nicht einmal Daten über die Vermögensverteilung im Land. Die Daten, die es gibt, stammen aus Befragungen – und daher freiwilligen Antworten – und darauf aufbauenden Schätzungen.

Wie eine Analyse des Momentum Instituts zeigt, gibt es in Österreich seit 2009 fast immer eine Mehrheit für Vermögenssteuern. Diese klare Position findet aber keinen Eingang in Gesetzgebung oder Medien.

Die Nothilfe- und Entwicklungsorganisation Oxfam fordert auch angesichts internatinal zunehmender Ungleichheit nach Pandmie und Wirtschaftskrise eine Vermögenssteuer. Konkret: Eine progressive Vermögenssteuer. Oxfam rechnet vor: Eine progressive Netto-Vermögenssteuer von nur 2 % auf Privatvermögen über 5 Mio. Dollar, die bei Vermögen über 50 Mio. Dollar auf 3 % und bei Vermögen über 1 Mrd. Dollar auf 5 % ansteigt, könnte weltweit 2,52 Billionen Dollar einbringen. Das würde ausreichen, um 2,3 Milliarden Menschen aus der Armut zu befreien, genügend COVID-19-Impfstoffe für die ganze Welt herzustellen und eine universelle Gesundheitsversorgung und sozialen Schutz für alle Menschen in Ländern mit niedrigem und niedrigem bis mittlerem Einkommen (3,6 Milliarden Menschen) zu gewährleisten.

Eine weitere Möglichkeit wäre, bei der Steuer auf Dividendenerträge (aus Aktien) anzusetzen. Allerdings will der österreichische Finanzminister (ÖVP) gerade diese ganz abschaffen. Eingeführt wurde sie 2012 nach der Finanz- und Wirtschaftskrise und liegt bei 27,5 Prozent. Schätzungen gehen von 200 bis 300 Mio. Euro aus, auf die der Finanzminister verzichten will, um Aktionäre zu entlasten.

„Leistungslose Kapitalgewinne sind gegenüber Arbeitseinkommen bereits jetzt privilegiert, da sie einem niedrigen Einheitssatz von 25 bzw. 27,5 Prozent unterliegen. Diese Steuerprivilegien mit einer Abschaffung der Wertpapier-KESt noch auszuweiten, wäre vor allem ein riesiges Geschenk für die Reichsten im Land, da sie die höchsten Kapitalerträge lukrieren“, erklärt Kai Lingnau von Attac Österreich.

Die Statistik der Vermögenssteuern ist ohne Gegenüberstellung der Gesamtsteuerbelastung der Länder im Grunde nichts wert, außer man will damit Kleingeister beeinflussen.

Frage: Wer hat die Vermögenssteuer abgesetzt??Na es war in der SPÖ-Regierng, vor etlichen Jahren.Von Vermögens- oder Erbschaftssteuern ist Österreich aber weit entfernt. Die Regierung erhebt nicht einmal Daten über die Vermögensverteilung im Land. Die Daten, die es gibt, stammen aus Befragungen –

Nur noch widerlich. Da merkt man die Medienmacht der schwarzen Brut.

Mich kotzt diese kriminelle Mafia Familie derart an.!

Ich kann leider nicht aussprechen, was ich mir wünsche……..

Möchtest Du, sie sollen in den HIMMEL oder in die HÖLLE geschickt werden??!!

Zum Teufel jagen und mit Regierungsverbot auf allen Ebenen für 30 Jahre belegen.