Die erwerbstätige Bevölkerung zahlt die Pensionen der Älteren – so funktioniert das österreichische Pensionssystem seit Jahrzehnten und das ganz gut. Im Vergleich zu anderen Ländern – wie etwa Deutschland – bekommen die Menschen in Österreich eine staatliche Pension von der sie großteils auch leben können. Zwar sind gerade auch bei uns Frauen immer wieder von Altersarmut betroffen, eine private Pensionsversicherung ändert daran aber wenig. Sie hängt von den unvorhersehbaren Entwicklungen der Finanzmärkte ab, ist teurer und verstärkt soziale Ungleichheiten, da sie für Menschen mit niedrigem Einkommen oft unerschwinglich ist.

Im Zusammenhang mit dem österreichischen Pensionssystem wird oft vom 3-Säulen-Modell gesprochen: Die erste Säule ist die staatliche Pensionsvorsorge, die über Pflichtbeiträge der Arbeitnehmer:innen finanziert wird. Die zweite Säule ist die betriebliche und freiwillige Zusatzvorsorge, die Arbeitgeber:innen den Arbeitnehmer:innen zahlen können. Die dritte Säule ist die private Vorsorge, bei der private Pensionsversicherungen abgeschlossen werden.

Es kursieren viele Mythen über das Pensionssystem. Angesichts einer alternden Gesellschaft wird von der Politik und den Medien der Eindruck erweckt, dass die erste Säule, also die staatliche Pension, langfristig nicht für alle ausreichen wird und deshalb die private Säule weiter ausgebaut werden sollte.

Junge zahlen Pensionen der Älteren – so funktioniert das staatliche Pensionssystem

Das staatliche Pensionssystem in Österreich funktioniert über einen Generationenvertrag. Das bedeutet, die derzeit arbeitenden Österreicher:innen finanzieren durch ihre Beiträge die aktuellen Pensionist:innen. Wenn du als erwerbstätige Person dann selbst in den Ruhestand gehst, finanziert dich die nachfolgende Generation mit ihren Beiträgen. Das nennt sich Umlageverfahren. Eine Pension erhältst du, wenn du mindestens 180 Versicherungsmonate gearbeitet hast. Das sind 15 Jahre. Zudem brauchst du ein gewisses Alter. Das Regelpensionsalter für Männer ist 65 Jahre, und für Frauen wird es seit 2024 schrittweise auf 65 Jahre angeglichen. Ab 2033 ist das Pensionsantrittsalter für Frauen und Männer gleich.

Die gezahlten Beiträge werden auf einem sogenannten Pensionskonto gesammelt. Allerdings nicht als richtiges Geld, sondern als Gutschrift. Durch diese Gutschriften ergibt sich im Laufe des Erwerbslebens die Höhe der Pension. Für die Höhe der Pension ist ausschlaggebend, wie viele Monate die erwerbstätige Person in ihrem Leben gearbeitet hat, ob es Beitragspausen oder Kindererziehungszeiten gab. Außerdem werden die staatlichen Pensionen in Österreich jährlich im Jänner angepasst. Beispielsweise um die Inflation auszugleichen, damit zukünftige, steigende Lebenshaltungskosten ausgeglichen werden können. Durchschnittlich liegen die Pensionen bei Männern bei 2300 Euro brutto. Bei Frauen liegen sie jedoch nur bei 1.378 Euro. Das ist ein Unterschied von rund 40 Prozent. Gründe für die unfairen Pensionshöhen sind der geringere Lohn, sowie dass Frauen häufiger in Teilzeit arbeiten und sich vermehrt um Kinder und Angehörige kümmern müssen.

Arbeitnehmer:innen, Selbstständige, Bauern – Wie hoch sind die Pensionsbeiträge?

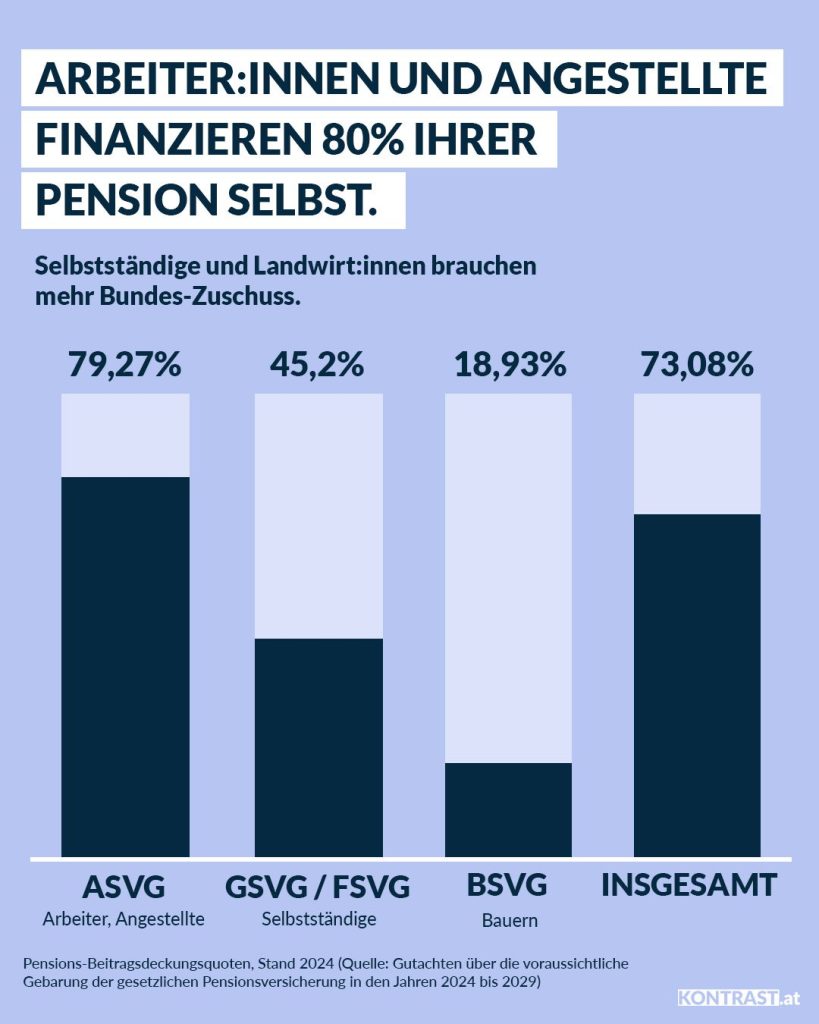

Erwerbstätige zahlen 22,8 Prozent ihres monatlichen Bruttogehalts in die staatliche Pensionskasse ein. Wenn also jemand in Österreich 2.500 Euro brutto verdient, werden davon 22,8 Prozent – also 570 Euro – in die Pensionsversicherung eingezahlt. Von den 22,8 Prozent kommen 10,25 Prozent von den Arbeitnehmer:innen selbst und 12,55 Prozent von den Arbeitgeber:innen. Die 12,55 Prozent sind Teil der Lohnnebenkosten, von denen oft die Rede ist. Eine Kürzung der Lohnnebenkosten würde also auch die Pensionen verringern.

Für Selbstständige gilt ein verminderter Satz von 18,50 Prozent, da der Arbeitgeberanteil wegfällt. Eine weitere Gruppe, die einen verminderten Pensionsbeitrag zahlen, sind Landwirte. Sie zahlen einen einheitlichen Beitrag von 17 % ihres erwirtschafteten Einkommens ein. Um die Kosten der Pensionsversicherung zu decken, zahlt der Bund durch Steuern Zuschüsse zu deren Pensionsbeiträgen.

Die Menschen in Österreich werden immer älter: Ist die Pension gefährdet?

Seit Jahren wird in Österreich davon geredet, dass das Umlageverfahren zur Finanzierung unserer Pensionen nicht mehr zeitgemäß und auch nicht mehr finanzierbar ist. Argumentiert wird oft, dass die Menschen immer älter werden und zu früh in Pension gehen. Die Lebenserwartung ist in den vergangenen 10 Jahren aber nur gering gestiegen: 2013 wurden Männer im Durchschnitt 78,4 Jahre alt und Frauen 83,5 Jahre. 2023 wurden Männer 79,4 Jahre und Frauen 84,2 Jahre alt. Die Lebenserwartung ist also für beide Geschlechter um weniger als ein Jahr gestiegen. Im gleichen Zeitraum stieg das Pensionsantrittsalter aber um 2,5 Jahre.

Außerdem ist für die Finanzierung der Pensionen nicht nur der Anteil der Pensionist:innen relevant, sondern auch das gesamte volkswirtschaftliche Einkommen. Also alles, was in Österreich in einem Jahr erwirtschaftet wird. Wenn die Volkswirtschaft Österreichs als Ganze wächst, wächst auch der Topf, aus dem die Pensionen finanziert werden.

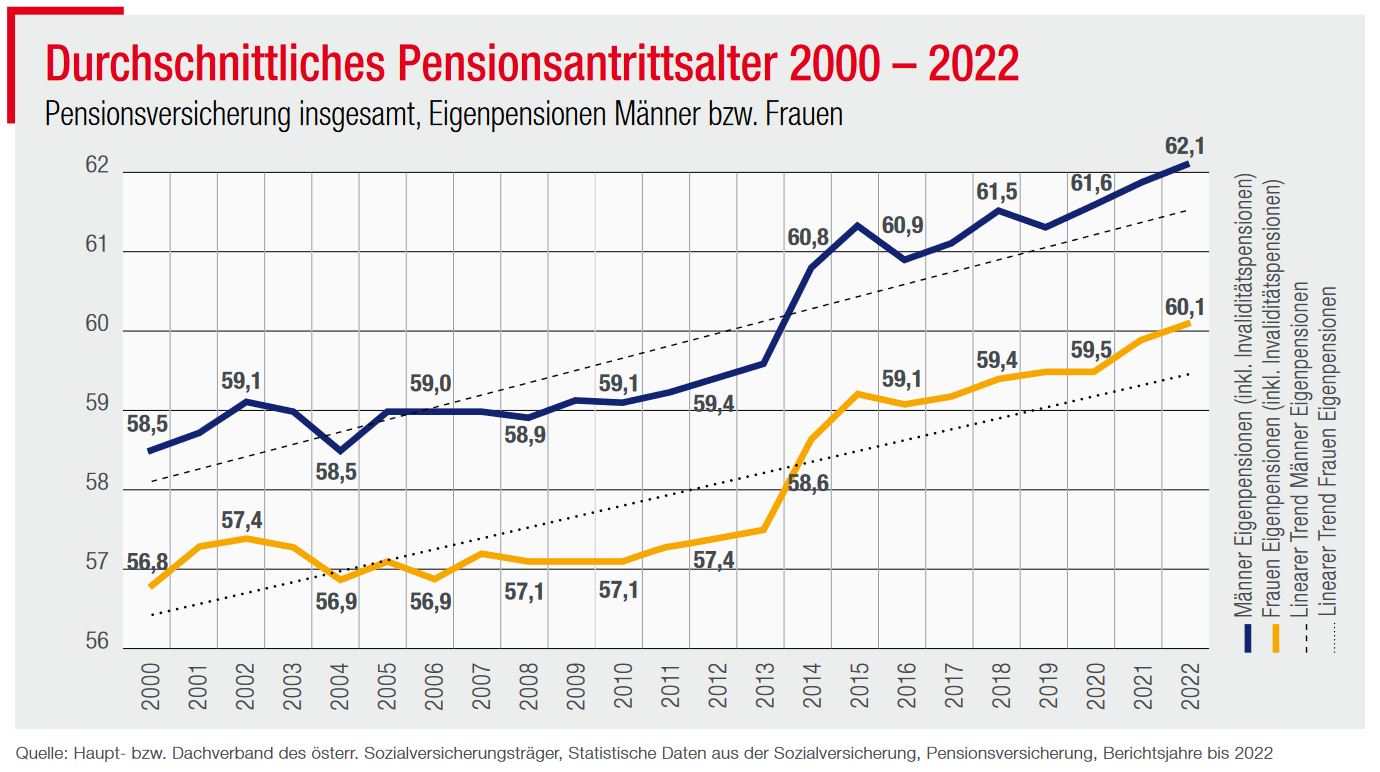

Das faktische Pensionsantrittsalter steigt in Österreich

In den vergangenen 20 Jahren ist das Antrittsalter gestiegen. Von 2000-2022 bei Männern von 58,5 auf 62,1 Jahre und bei Frauen von 56,8 auf 60,1 Jahre. Grund dafür sind mehrere Änderungen am Pensionssystem, die in den vergangenen Jahren durchgeführt wurden: Zum einen die Erhöhung des Frauenpensionsalters von 60 auf 65. Außerdem wurden die Beamtenpensionen an die Regeln der Arbeitnehmer:innen angeglichen. Durch diese Änderungen steigt das faktische Pensionsalter, also das Alter, bei dem die Menschen wirklich in den Ruhestand gehen. Dadurch zahlen die Menschen länger in die Pensionskasse ein, wodurch die Pensionen auch in Zukunft gesichert sind.

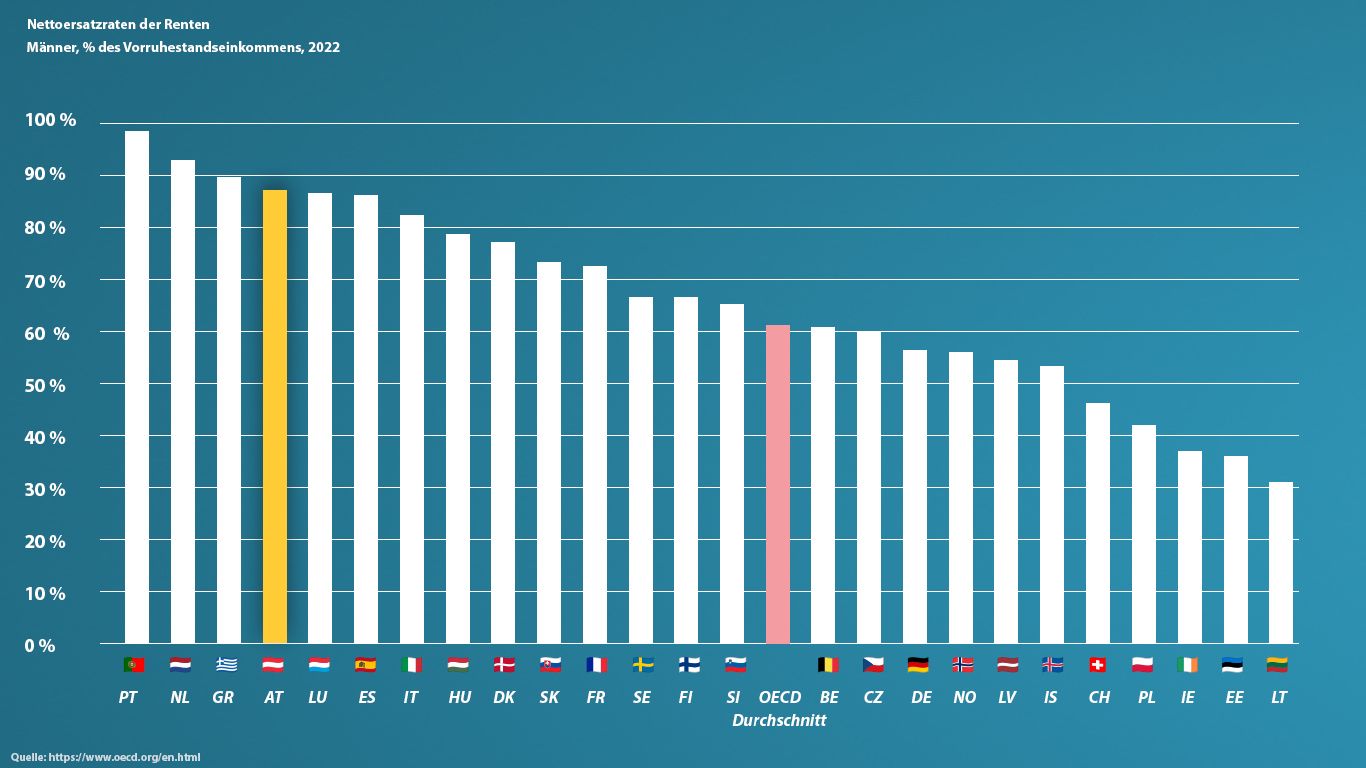

International schneidet das österreichische Pensionssystem gut ab: Im Vergleich zum letzten Nettogehalt bekommen Österreicher:innen laut einem OECD-Bericht aus dem Jahr 2023 durchschnittlich rund 87 Prozent Pension. Damit ist Österreich EU-weit Vierter. Pensionist:innen in Deutschland bekommen beispielsweise nur rund 55 Prozent ihres letzten Nettogehalts.

Private Pension: Wie Zinsen, Inflation und wirtschaftliche Krisen die Altersvorsorge beeinflussen

Neben dem staatlichen Pensionssystem gibt es auch noch die private Vorsorge: Die wird von privaten Unternehmen, wie Versicherungsgesellschaften, Banken oder Investmentgesellschaften angeboten. Diese privaten Vorsorgen sind im Gegensatz zur staatlichen Pension vom Kapitalmarkt abhängig. Das birgt Risiken: Ob die Menschen wirklich die volle, ihnen versprochene Pension erhalten, kann niemand genau sagen.

Der Pensionsbezug ist plötzlich schwankenden Börsenkursen ausgesetzt – die werden durch Wirtschaftskrisen, Kriege oder Inflation beeinflusst. Die Höhe der ursprünglich versprochenen Pension ist also keineswegs gesichert. Es besteht das Risiko, dass du am Ende weniger ausgezahlt bekommst, als du eingezahlt hast. So kann eine hohe Inflation beispielsweise negative Auswirkungen auf die letztendlich ausgezahlte Pension haben, da sie den Wert des gesparten Geldes verringert. Zudem musst du bei privaten Versicherungen oft hohe Gebühren zahlen, zum Beispiel für die Verwaltung deines Vertrags und die Bearbeitung deiner Einzahlungen. Das wird dann auch vom Pensionsanspruch abgezogen.

Eine Studie der internationalen Arbeitsorganisation der Vereinten Nationen (ILO) zeigt die praktischen Folgen der Privatisierung des Pensionssystems an einer Reihe von Ländern wie Argentinien, Ungarn oder Polen. In diesen Ländern hat man das staatliche Pensionssystem zugunsten der privaten Vorsorge abgeschafft. Mit dem Ergebnis, dass sich die Pensionen der Menschen deutlich verringert haben. Das führte zu einem deutlichen Anstieg der Altersarmut. Schließlich musste die Pensionsversicherung in vielen dieser Ländern wieder verstaatlicht werden.

In mehreren Südamerikanischen Ländern sind nach der Privatisierung der Pensionsversicherungen außerdem die Verwaltungskosten explodiert: In Argentinien beispielsweise stiegen die Verwaltungskosten von 6,6 Prozent im Jahr 1990 auf 50,8 Prozent der Beitragszahlung im Jahr 2002 an. Diese hohen Verwaltungskosten zahlten die Versicherten über ihre Beiträge.

Pensionsfonds spekulieren mit dem Geld der Anleger:innen an der Börse

Ein anderes Beispiel ist Schweden. Dort hat der größte schwedische Pensionsfonds Alecta in den 2010er Jahren in eine amerikanische Nischenbank investiert und bei deren Pleite im letzten Jahr 1,9 Milliarden Euro verloren. Seitdem läuft gegen Alecta eine Untersuchung der schwedischen Finanzaufsichtsbehörde.

Alectas Milliardenverlust steht beispielhaft für die Risiken, die sich ergeben wenn private Pensionsfonds am Kapitalmarkt spekulieren: Wegen der Nullzins-Politik der vergangenen Jahre investierten viele Fonds in risikoreiche Anlagen. Denn sie müssen Gewinne erwirtschaften. Wenn die Zinsen dann aber ansteigen, wie im Jahr 2022, können sie ihre Investitionen oft nicht schnell genug umschichten, ohne Verluste zu machen. Ein staatliches Pensionssystem muss dagegen keine Gewinne machen und braucht daher auch nicht an der Börse zu spekulieren.

Was sind die Vorteile einer staatlichen Pensionsversicherung im Vergleich zur Privaten?

Wenn du zum Beispiel schwer erkrankst, kann es passieren, dass du vorübergehend nicht in die private Vorsorge einzahlen kannst. Lücken in der Einzahlung mindern aber erheblich den Pensionsbezug. Bei der staatlichen Pensionsversicherung bist du in diesen Fällen besser abgesichert: Du hast auch Pensionsanspruch, wenn du aufgrund einer schweren Krankheit nicht mehr arbeiten kannst oder du eine Ehepartner:in oder ein Elternteil verloren hast.

Pensionsfonds sind dagegen private, gewinnorientierte Unternehmen, bei denen vor allem die eigenen Profite im Vordergrund stehen. Die Interessen der Versicherten spielen kaum eine Rolle. Für Menschen mit geringem Einkommen sind privaten Vorsorgemodelle oft entweder nicht finanzierbar oder mit einem noch größeren finanziellen Risiko verbunden. Zudem führen Investitionen in Unternehmen nicht direkt zu einer Verbesserung des Arbeitsmarktes. Nur weil der Finanzwert eines Unternehmens steigt, werden nicht automatisch Arbeitsplätze geschaffen, Fabriken gebaut oder Maschinen produziert. In erster Linie steigt lediglich der „Wert“ des Unternehmens, die Wirtschaft wird damit noch nicht angekurbelt.

Im staatlichen Pensionssystem ist das anders: In Österreich gibt es zum Beispiel den sogenannten Ausgleichsbonus, den Menschen mit geringem Einkommen beantragen können, um im Alter eine Mindestpension zu erhalten.

Österreichs unfaires Pensionssystem: Frauen bekommen rund 40 Prozent weniger Pension

sehen Wissenschafter das Problem? – Offenbar ist Einwanderung bezüglich der sogenannten Nachhaltigkeitslücke immer übel: sogar, wenn überdurchschnittlich Qualifizierte einwanderten. Tja, vor den Studien hatten auch die Herren Doktoren der Wissenschaft das nicht gedacht und schon gar nicht erwartet.