Sich zu verschulden, kann jeden treffen. Doch besonders gefährlich sind prekäre, schlecht bezahlte Jobs und ein „beschämend niedriges Arbeitslosengeld“, wie Clemens Mitterlehner, Geschäftsführer der Dachorganisation der staatlich anerkannten Schuldenberatungen erzählt. Mit ihm haben wir über gescheiterte Existenzen, die Tücken der „Finanzbildung“ und Wege aus der Verschuldung gesprochen.

Im Vorjahr wurden etwa 7.200 Privatkonkurs-Fälle eröffnet. Heuer erwarten die Schuldnerberatungs-Verbände bis zu 10.000 Verfahren. Immer mehr Menschen in Österreich schlittern in finanzielle Probleme. Jeder dritte Überschuldete nennt Arbeitslosigkeit und Einkommens-Einbußen als Ursache für die Verschuldung. Die Inflation mit den einhergehenden Teuerungen bei Mieten, Strom und Lebensmitteln verschärft das Problem noch mehr. Was helfen würde: Mitunter eine Anpassung von Sozialleistungen, ein zeitweises Aussetzen der Mehrwertsteuer auf Lebensmittel oder auch eine Mietpreisbremse. Die Regierung schaut zu und überlegt – doch noch passiert nichts. All das während Preise und Schulden steigen.

Kontrast.at: Im ersten Halbjahr 2022 wurden etwa 1.000 Firmenpleiten und 2.200 Privatinsolvenzen gemeldet. Wer sind die Menschen, denen das passiert?

Clemens Mitterlehner: So etwas kann jedem passieren, vom Hilfsarbeiter bis zum Arzt. Letzterem zum Beispiel, weil er ein Unternehmer ist, der eine Ordination eröffnet hat und den Kredit dafür nicht abbezahlen kann. Zu uns in die Schuldnerberatung kommen also verschiedene Betroffene, vom Arbeitslosen bis zum Unternehmer. Von der Menge her aber überschulden sich eher Menschen, die eine schlechte Ausbildung haben. Wenn ich mir anschaue, wie viel Prozent der Bevölkerung eine Matura hat und wie viel Prozent unserer KlientInnen, dann ist das ein großer Unterschied. Statistisch gesehen kann also mehr Bildung das Risiko reduzieren, in eine Überschuldungsfalle zu geraten. Und es kommen Menschen, die vielleicht schon in einer Familie mit Schuldenproblemen aufgewachsen sind. Die sich also aus der Existenznot nicht heraus befreien können. In Österreich ist es leider noch immer so, dass prekäre Situationen an die Kinder weitervererbt werden sozusagen.

Die letzten zwei Jahre waren von Pandemie und damit auch einer Wirtschaftskrise geprägt. Was hat sich da verändert in Sachen Privatinsolvenzen?

Mitterlehner: Was ich mitbekommen habe ist, dass es in manchen Branchen eine Überförderung mit Hilfsgeldern gegeben hat. Also, dass manche Unternehmen so viel Gewinn hatten wie nie zuvor. Trotz Krise. Aber allgemein konnten wir beobachten, dass – sowohl bei Privatpersonen wie auch bei Unternehmen – die Corona-Hilfen und die entsprechenden Gesetze dazu geführt haben, dass sich Insolvenzen um eben zwei Jahre verzögert haben. Weil es Stundungsmöglichkeiten bei Mieten und dergleichen gab. Zwangsvollstreckungen wurden ausgesetzt und es gab eben auch Hilfsgelder. Wir hatten in den Pandemiejahren 2020 und 2021 in beiden Jahren 2.300 weniger Privatkonkurse als in den Jahren zuvor. Eben nicht, weil die wirtschaftliche Lage besser geworden ist oder sich finanzielle Probleme bei Leuten gelöst hätten – sondern weil Überschuldungen zeitlich verzögert schlagend geworden sind.

Jetzt melden also auch Unternehmen Konkurs an, die schon vor zwei Jahren massive wirtschaftliche Probleme hatten. Das sind also Unternehmen, die man als „Zombie-Unternehmen“ bezeichnet, die also wirtschaftlich tot wären ohne Zusatzhilfe.

Jobverluste und Kurzarbeit werden da auch ein Thema gewesen sein, oder?

Mitterlehner: Ja. Seit Anfang 2021 erheben wir auch, ob Corona ein konkreter Überschuldungsgrund ist, zum Beispiel, weil jemand krank geworden ist und den Job verloren hat – oder das Unternehmen schließen musste wegen Corona. In Summe war bei jedem 10. unserer KlientInnen Corona die Ursache für Überschuldung. Und das ist schon eine ganze Menge.

Aus Ihren Erfahrungen heraus: Gibt es Branchen, die besonders stark von Überschuldung betroffen sind – und wo dann Insolvenzen die Folge sind?

Mitterlehner: Eine Branche, bei der man insgesamt sagen kann, dass es häufiger zu Insolvenzen kommt, ist die Gastronomie. In der Pandemie allerdings wurde genau diese Branche aber sehr gut aufgefangen. Wobei es natürlich auch da Härtefälle gab, zum Beispiel wenn ein Betrieb neu gegründet wurde und es kein Geschäftsjahr gab, das herangezogen werden konnte, um den Umsatz-Ersatz zu beantragen. Oder wenn Firmen kurz vor der Pandemie fusioniert haben. Härtefälle gab es natürlich auch.

Eine zweite Branche, in der es die Menschen in den letzten zwei Jahren hart getroffen hat, ist die Transport-Branche. Also nicht wenn es um große LKW-Unternehmen geht, sondern wo Ein-Personen-Unternehmen – als scheinselbständige Zusteller, muss man sagen – um Aufträge umgefallen sind. Da kommen schnell mehrere hunderttausende Euro Schulden zusammen.

Wie passiert so eine Überschuldung? Ab wann wird aus „verschuldet“ ein „überschuldet“?

Mitterlehner: Bei den wenigsten KlientInnen, die zu uns in die Beratung kommen, ist es so, dass eine einzige Anschaffung der Grund war, der alles zerstört hat, sozusagen. Typisch ist eher, dass mehrere Anschaffungen bzw. Verpflichtungen zusammenkommen: ein Leasing-Auto mit monatlichen Zahlungen, teure Handyverträge etc.. Das funktioniert eine Weile, weil das Einkommen passt. Aber wenn dann plötzlich das Einkommen sinkt oder wegfällt – wegen Krankheit, Kurzarbeit, Jobverlust, ein Kind kommt auf die Welt – dann werden solche Zahlungsverpflichtungen zum Problem.

Denn die Einkommen sinken, aber die Fixkosten bleiben. Und zwar in der gleichen Höhe. Ab da werden die Schulden zum Problem. Die Überschuldung passiert, weil sich Lebensumstände plötzlich zum Schlechten ändern.

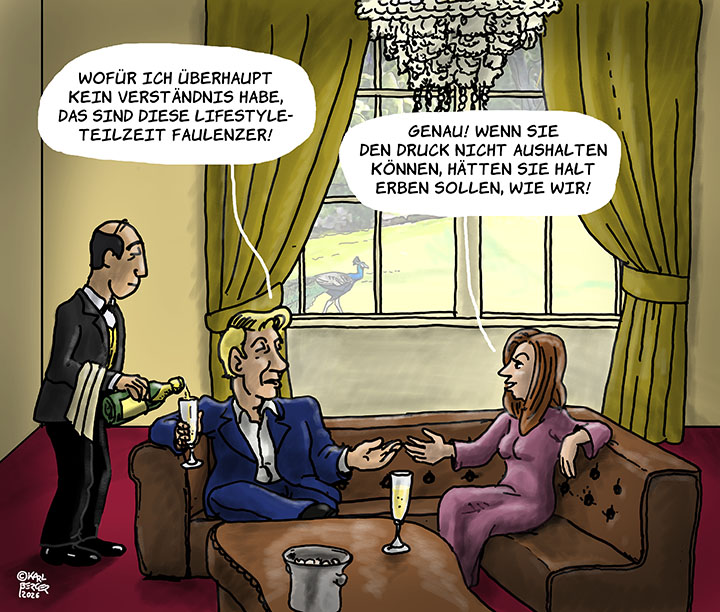

Wenn dann jemand sagt „Naja, selber schuld, wenn jemand nicht mit Geld umgehen kann – und nichts spart!“ – was antworten Sie da?

Mitterlehner: Das ist oft die Perspektive von Menschen, die die Möglichkeit haben, vorzusorgen und informierte Entscheidungen zu treffen. Bei denen auch überhaupt die finanzielle Situation gegeben ist, dass sie etwas auf die hohe Kante legen können von ihrem Einkommen. Laut WIFO ist überhaupt erst ab dem 4. Einkommensdezil das Einkommen kostendeckend. Bei den unteren Einkommen müssen die Haushalte jeden Monat alles ausgeben, was sie haben. Weil die Miete so hoch ist. Weil, wie jetzt, die Lebensmittelpreise steigen. Es mag Haushalten gelingen, mal vom 13. oder 14. Gehalt etwas wegzunehmen und zu sparen.

Aber die Möglichkeit zu systematischem Vermögensaufbau hat vielleicht die Hälfte der Bevölkerung. Angesichts dessen kann man den Menschen dann nicht vorwerfen, dass sie nicht gut genug vorsorgen. Sie haben schlicht nicht die Möglichkeiten dazu.

Was halten Sie davon, dass die Regierung Finanzbildung bei jungen Menschen forcieren will?

Mitterlehner: Es ist ja so eine Sache, dass „Finanzbildung“ gerade in aller Munde ist. Diese Idee, dass man am Kapitalmarkt vorsorgen kann, klingt ja gut. Aber die Hälfte der Bevölkerung, oder noch mehr, hat diese Entscheidungsmöglichkeit ja gar nicht.

Zudem ist das Problem bei dieser Finanzbildungs-Strategie, dass der Einzelne da im Zentrum steht: Das Individuum soll geschult werden – und dann ist er seines Glückes Schmid. Wenn jemand geschult ist, dann kann er Aktien kaufen und eine Anlagestrategie erarbeiten. Aber: Wenn ich das Geld hierfür gar nicht habe, nützt mir auch eine Finanzbildung nichts. Und am System drum herum ändert man nichts. Armut, zu niedrige Löhne, prekäre Jobs, das gibt es trotzdem alles noch.

Wie unterscheiden sich Überschuldungsgründe zwischen Frauen und Männern?

Mitterlehner: Also der Hauptgrund für Überschuldung im Allgemeinen ist ja ein Einkommensverlust oder eine Einkommensverminderung. Diese Ursache betrifft Frauen und Männer gleich häufig. Wo es Unterschiede gibt, ist beim Thema Selbständigkeit. 20 Prozent der Männer, die zu uns kommen, waren Unternehmer, aber nur 12 Prozent der Frauen. Und bei Bürgschaften merken wir noch eine ungleiche Verteilung: Bei 11 Prozent der Frauen ist so eine Mit-Haftung ein Überschuldungsgrund, aber nur bei 3 Prozent der Männer. Es passiert also oft, dass Frauen nach Trennungen mit der Bürgschaft, die sie mit dem Ex-Partner eingegangen sind, hängen bleiben. Eine Bürgschaft hält manchmal länger als eine Ehe. Und die Rückzahlungsforderungen übersteigen dann die Zahlungsmöglichkeiten der Frauen.

Bei Männern wiederum sind Unterhaltszahlungen noch ein Thema. Bei den männlichen Klienten sind bei 6 Prozent diese Zahlungen der Grund für Überschuldung. Bei den Frauen bei 3 Prozent.

Weil sie Bürgschaften bei Frauen angesprochen haben: Im Juli 2021 ist die verkürzte Restschuldenbefreiung nach drei Jahren in Kraft getreten – auch für Privatpersonen. Das war ja auch eine frauenpolitische Forderung, dass das möglich ist, weil im ursprünglichen Entwurf – kurz zusammengefasst – ehemalige Selbstständige sich schneller entschulden hätten können als Frauen als privat Verschuldete.

Mitterlehner: Das war eine längere Diskussion ja. Dass es eine schnellere Restschuldenbefreiung für ehemalige Selbstständige gibt, war eine EU-Vorgabe. Man wollte, dass das binnen drei Jahren möglich ist. Private waren ursprünglich ausgenommen und hätten sich erst nach fünf Jahren entschulden können. In der Praxis hätte sich dann eben der Fall konstruieren lassen: Unternehmer, Mann, geht in Konkurs nach drei Jahren und ist schuldenfrei. Seine Ex-Partnerin, die für diese Schulden als private Bürgerin mit haftet, kann sich aber erst nach fünf Jahren entschulden. Das hat man entschärft, auch für Privatpersonen gibt es eine dreijährige Entschuldungsfrist. Aber: diese Regelung läuft 2026 aus. Dann wird man sehen, ob man die Regelung beibehält.

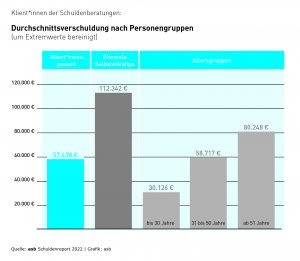

Laut den Statistiken der Schuldnerberatung ist die Gruppe der unter-30-Jährigen auch stark betroffen von Überschuldung. Was ist bei dieser Altersgruppe das Hauptproblem? Denn große Kredite durch Hausbau oder Scheidungen sind da wahrscheinlich eher seltener als bei älteren Betroffenen.

Mitterlehner: Bei den Jungen ist es ganz klar der plötzliche Einkommensverlust, der zu Überschuldung führt. Diese Gruppe hat, weil jünger, von Haus aus noch geringere Einkommen. Die unter 30-Jährigen, die zu uns kommen, sind zu 43 Prozent arbeitslos, wenn sie in die Beratung kommen. Im Querschnitt aller KlientInnen sind 37 Prozent erwerbslos. Als bei den Jungen ist es ganz klar der Jobverlust, der häufiger eintritt und der Probleme macht.

Auch der Faktor Bildung ist bei dieser Gruppe wirkmächtig. Bei dieser jungen Altersgruppe haben nur vier Prozent die Matura. Im Querschnitt unser KlientInnen haben acht Prozent die Matura. In der Gesamtbevölkerung sind es 15 Prozent. Also: Keine gute Ausbildung oder keine Qualifizierung zu haben, bedeutet, dass man in unsichere Jobs gedrängt wird – mit schlechter Bezahlung.

Was sind die Vorteile einer Insolvenz und was sind die Auflagen, die man erfüllen muss?

Mitterlehner: Der große Benefit einer Privatinsolvenz ist, dass am Ende die Schuldenfreiheit steht und zwar in einem Zeitraum zwischen drei und sieben Jahren. Als Schuldner muss ich alles mir Mögliche tun, um meiner Zahlungsverpflichtung nachzukommen. Aber auch da muss man schauen, dass man Betroffenen nicht mehr abverlangt als sie schaffen können. Wenn eine verschuldete Frau zwei kleine Kinder daheim hat, kann man schwer einen Vollzeit-Job zumuten. Oder wenn jemand eine schwere Krankheit hat.

Fest steht aber, dass sämtliches Vermögen verwertet werden muss. Es ist also bei weitem nicht so, dass man sich was Teures anschafft, dann in Insolvenz geht und dann alles, was man sich angeschafft hat, behalten darf. Diese Vermögensverwertung betrifft alles: das Auto, aber auch jedes Sparbuch, jede Lebensversicherung. Also man startet sozusagen vermögenslos in den Privatkonkurs. Und: Man darf keine neuen Schulden machen.

Und das ist der Punkt, der in Zeiten wie diesen aber so schwierig ist. Lebensmittel, Sprit, Gas, Mieten, alles wird teurer und es ist für viele Menschen schwierig, die Ausgaben des täglichen Lebens zu bewältigen. Die müssen sich verschulden, um sich erhalten zu können. Und wenn sie aber schon überschuldet sind, bleiben sie da stecken, weil sie sich sozusagen den Privatkonkurs nicht leisten können – eben weil sie nicht aufhören können, neue Schulden zu machen.

Die Privatinsolvenz schreibt ja vor, dass das Existenzminimum gewahrt sein muss. Doch dieses Existenzminimum liegt bei 1.030 Euro für eine alleinstehende Person. Die Schwelle zur Armutsgefährdung liegt bei ungefähr 1.300 Euro. Das heißt: Jede Person, die in Privatkonkurs ist, lebt in Armut – automatisch und vorgeschriebener Weise. Da muss man schon die Frage stellen, ob das für eine Gesellschaft gut ist oder ob das nicht zu weitreichenden Problemen führt.

Wie viele der KlientInnen, die zu Ihnen in die Schuldnerberatung kommen, schaffen es aus der Überschuldung heraus?

Mitterlehner: Je nach Wirtschaftslage kommen zwischen 17.000 und 20.000 neue KlientInnen jedes Jahr neu zu uns. Ungefähr 8.000 Privatkonkurse werden mit unserer Hilfe eingeleitet. Also man kann sagen, ungefähr jeder Zweite, der uns kommt, macht am Ende einen Privatkonkurs. Der Prozess zieht sich dann aber über längere Zeit natürlich. Ungefähr zwei Drittel dieser Konkurse werden von der Schuldnerberatung vorbereitet. Man macht einen Zahlungsplan, vereinbart mit den Gläubigern einen Modus. Die zweite Möglichkeit ist ein Abschöpfungsverfahren, an dessen Ende die sogenannte Restschulden-Befreiung steht.

Wie beurteilen Sie die Maßnahmen der Regierung, mit der sie auf die Teuerung reagiert?

Mitterlehner: Nun ja, fangen wir mal bei der Steuerreform an. Da wird immer davon gesprochen, dass den Menschen mehr Netto vom Brutto bleiben soll. Das klingt ja gut, aber wenn ich jetzt einer Person die Steuern so weit vermindere, dass sie netto 100 Euro mehr hat – und diese Person ist in Konkurs, dann werden von diesen 100 Euro vermutlich 70 Euro beim Gläubiger landet. Bei dieser Personengruppe greift das also nicht. Da müsste man auch beim Existenzminimum schrauben und das erhöhen.

Oder nehmen wir den Familienbonus: Den hat man so gestaltet, dass ich den nur ausschöpfen kann, wenn ich ein entsprechend hohes Einkommen habe. Vom Standpunkt aus, dass ich sozial umverteilen will, müsste es doch genau umgekehrt sein. Da müssten die am meisten bekommen, die es am dringendsten brauchen.

Und diese 150 Euro Energiekosten-Ausgleich: Das ist in Wirklichkeit viel zu wenig, es ist Kosmetik. Diese 150 Euro verpuffen.

Es ist viel Gießkannenprinzip, was die Regierung jetzt macht. Das ist viel Steuergeld und man fördert am Bedarf vorbei. Und obendrein ist es nicht nachhaltig.

Was wünschen Sie sich politisch? Also was fänden Sie sinnvoller?

Mitterlehner: Wenn ich überlege, welchen Einschnitt es hat, wenn jemand seinen Job verliert – und was das für Überschuldung bedeutet, dann muss man sagen: Die Höhe des Arbeitslosengeldes in Österreich ist beschämend niedrig. Es gibt Forderungen, das auf 70 Prozent des letzten Einkommens zu erhöhen. Und da denke ich mir: Das würde letzten Endes den Menschen und der Wirtschaft zugutekommen. Ein höheres Arbeitslosengeld bedeutet mehr Kaufkraft. Das Geld, das so jemand mehr hat, gibt er oder sie ja direkt aus. Das fließt also direkt in die Wirtschaft zurück.

Das wäre effektiv, um Überschuldung von Haus aus zu vermeiden. Man könnte verhindern, dass sie gar nicht erst in diese Misere geraten.

Was raten Sie Mitlesenden: Was kann man tun, um erst gar nicht in einen Schulden-Teufelskreis zu geraten?

Mitterlehner: Man sollte bei Abschluss eines Geschäftes darauf achten, ob es nicht klüger ist, einen Einmalbetrag zu bezahlen als sich viele Monate dazu zu verpflichten, regelmäßig etwas zu zahlen. Seine Fixkosten niedrig halten ist schlau. Denn mit einem Handyvertrag, der mich 40 Euro pro Monat belastet und der mich zwei Jahre bindet kann ich am Ende teurer aussteigen als wenn ich mir von Haus aus das Gerät selbst kaufe und eine niedrige Grundgebühr bezahle. Unternehmen schenken einem nichts.

Und ansonsten: Wenn irgendwie möglich, ist sparen sinnvoll – in Zeiten, wo es finanziell grad gut geht. Da spreche ich jetzt gar nicht von einem Anlegeplan am Kapitalmarkt. Da reicht das klassische Sparbuch. Denn da geht es weniger um die Zinsen als darum, sich selbst etwas zurückzulegen, auf das man vorerst nicht zugreift – und auf das man aber schnell zugreifen kann, wenn man mal Geld braucht. Etwa, weil das Auto eine Reparatur braucht oder weil man eine große Anschaffung hat. Ein Sparbuch kann ich schnell einlösen und hab das Geld, das dort liegt, sofort. Bei einem Fonds muss ich erst verkaufen – und da schwankt der Preis für die Finanzprodukte. Habe ich Pech, steige ich schlechter aus als gedacht.