Sie gehören zu den Riesen unter den Weltkonzernen mit jährlichen Milliarden-Umsätzen im zweistelligen Bereich: Google (75 Mrd. Dollar Umsatz), Apple (51 Mrd.) oder auch Starbucks (19 Mrd.). Sie profitieren von staatlichen Investitionen in Forschung, von gut ausgebildeten Arbeitskräften und von guter Infrastruktur in den Ländern ihrer Niederlassungen. Wir zahlen Lohnsteuer. Doch was zahlen die Konzerne?

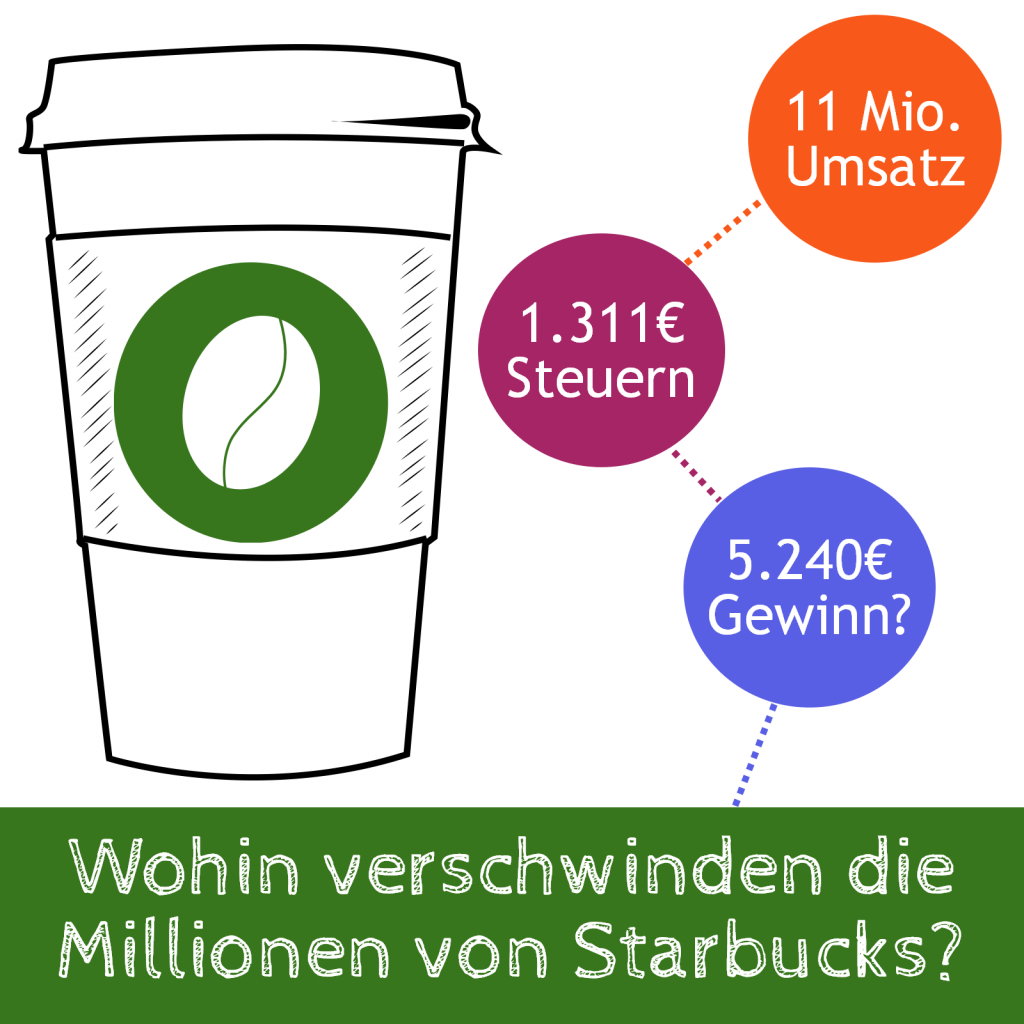

Der Datenschutzaktivist Max Schrems deckte auf, wie wenig Körperschaftssteuer die Kaffeehauskette Starbucks abführt. 2013 beispielweise bezahlte das Unternehmen 1.311 Euro Körperschaftssteuer. „Jedes Wiener Kaffeehaus, jeder Würstelstand zahlt in Österreich mehr Steuern“, wie es Christian Kern formulierte.

International macht Starbucks von seinem Umsatz etwa 20 Prozent Gewinn. In Österreich liegt der Umsatz des Unternehmens 2013 bei 11 Millionen Euro – d.h. im Grunde müsste der Gewinn etwa bei 2,2 Millionen Euro gelegen sein. Die 1.311 Euro jedoch entsprechen – bei einer KöSt in Österreich von 25 Prozent – lediglich einem Gewinn etwa 5.240 Euro. Wohin ist also der restliche Gewinn verschwunden, der nicht versteuert wurde?

Mit „Nutzgebühren“ und Subfirmen die Steuerpflicht umgehen

Starbucks unterhielt beispielsweise eine Subfirma in den Niederlanden. Wollten Filialen in anderen Ländern Produkte verkaufen, mussten sie diese von der niederländischen Firma kaufen. Der Gewinn konzentrierte sich folglich in den Niederlanden, wo weniger Steuern gezahlt werden mussten. Aber damit nicht genug: zusätzlich zahlte die niederländische Subfirma eine sogenannte „Röstlizenzgebür“ an eine Starbucks-Gesellschaft in Großbritannien und hohe Preise für Kaffeebohnen an eine Niederlassung in der Schweiz. Das bedeutet: Über „Nutzungsgebühren“ und unternehmensinterne Preisanpassungen werden Gewinne verschoben – möglichst in Niedrigsteuerländer.

2015 setzte die EU-Kommission dem Ganzen ein Ende und schrieb Starbucks vor, zwischen 20 und 30 Millionen Euro an die Steuerbehörden zurückzuzahlen. Das entspricht etwa den vermiedenen Steuern seit 2008.

Das ging zu schnell? „Die Anstalt“ visualisiert das „Verreisen“ des Gewinns noch einmal:

https://www.youtube.com/watch?v=_Am0OHuVMBM

Auf der Suche nach faulen Äpfeln

Die Europäische Kommission hat im August über einen weiteren Steuervermeidungs-Deal entschieden: Irland hatte dem US-Unternehmen Apple über Jahre Steuervorteile eingeräumt. Nun muss Apple für die vergangenen Jahre der Steuervermeidung aufkommen und Irland 13 Milliarden an Steuern zurückzahlen.

Wie groß ist das Ausmaß?

Laut der Europäischen Kommission zahlen multinationale Konzerne durch ihre Gewinnverschiebungen im Schnitt um 30% weniger Steuern als kleine Unternehmen.

Eine Untersuchung des britischen Ökonomen und Steuerexperten Richard Murphy kommt zu folgendem Schluss: jährlich entgehen den Ländern der EU durch Steuervermeidung 150 Milliarden Euro – der Entfall durch Steuerhinterziehung ist sogar um fast sechs Mal höher.

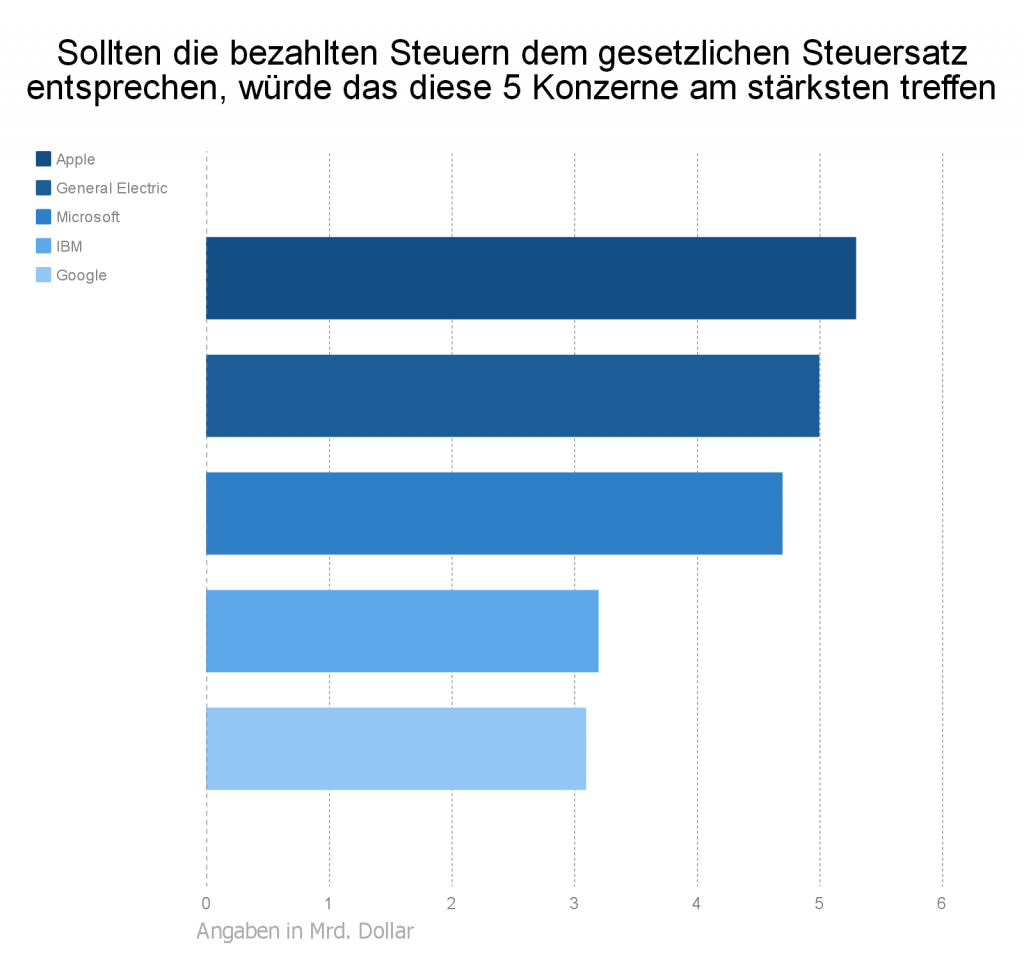

Würden Konzerne keine Schlupflöcher zur Steuervermeidung nutzen können, wären folgende fünf Unternehmen besonders in die Pflicht zu nehmen:

Muss man sich das gefallen lassen? Nein – findet auch die EU

Im Jänner hat die Europäische Kommission ein Maßnahmenpaket vorgeschlagen, um Steuervermeidungsstrategien einzudämmen. Ziel ist, dass Unternehmen dort Steuern zahlen, wo sie Gewinne erwirtschaften. Das Paket sieht auch vor, dass nationale Steuerbehörden durch Austausch mit anderen Ländern Informationen über Steuerleistungen von multinationalen Konzernen bekommen. Als Folge wurde auch in Österreich 2016 ein Gesetz erlassen, das Unternehmen dazu verpflichtet, die Verteilung ihrer Erträge zu dokumentieren (sobald ihr Jahresumsatz 750 Millionen beträgt).

Die Broschüre Steuerflucht und Steueroasen der Arbeiterkammer Wien https://wien.arbeiterkammer.at/service/studien/Steuerflucht_und_Steueroasen.html

Dir fehlt was? Poste unterhalb dieses Artikels weitere Informationen zum Thema. Brauchbare Inhalte mit Quellenangabe bauen wir – mit Verweis auf den jeweiligen LeserInnen-Kommentar – in den Text ein. Alternativ könnt ihr uns auch ein Mail schicken!