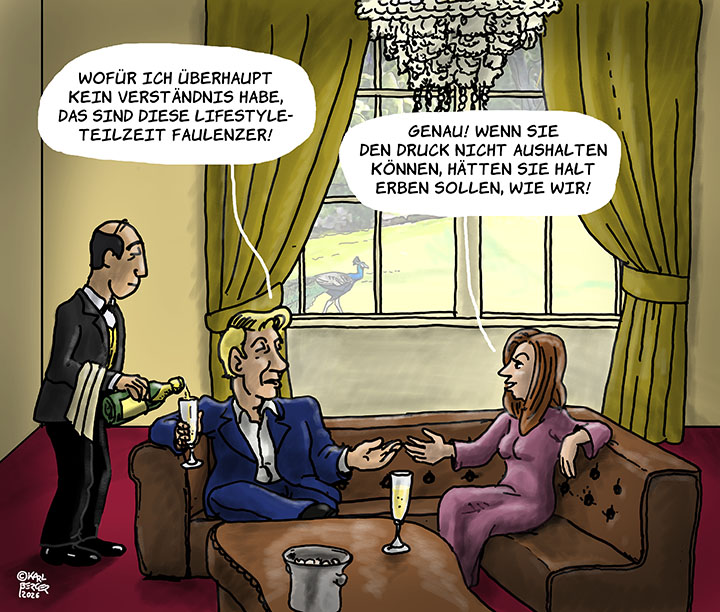

Vor rund einer Woche, am 19. März, verkündete die Schweizer Regierung das Ende einer der größten Banken, der Credit Suisse (CS). Das Geschäft lief schlecht – in den vergangenen 10 Jahren machte die Bank drei Milliarden Franken Verlust. Nun hat sie zweite Schweizer Großbank UBS übernommen, deren Bilanzsumme jetzt doppelt so groß ist wie die gesamte Wirtschaftsleistung der Schweiz. Und trotzdem: es sind die Steuerzahler:innen, die für diese Rettung aufkommen. Der Staat und die Nationalbank übernehmen das Risiko für 209 Milliarden Franken. Dabei haben sich die Top-Manager hingegen in den vergangenen Jahren unglaubliche 32 Milliarden Franken Boni ausgezahlt.

(Dieser Artikel wurde großteils von direkt-magazin übernommen. Die Originalquelle kann man hier und hier nachlesen.)

Mit der Credit Suisse stürzt erneut eine systemrelevante Bank ab. Dies nur 15 Jahre nachdem 2008 die Schweiz die Bank UBS mit 68 Milliarden Franken rettete. Diese war durch ihr risikoreiches Investmentbanking dermaßen ins Straucheln geraten, dass sie es allein nicht mehr zurück auf die Beine schaffte. Es handelt sich ausgerechnet um jene Bank, die jetzt durch die Übernahme der CS von einer Großbank zur Megabank geworden ist.

Dabei war die Credit Suisse eine „global systemrelevante Bank“. Ihr Sturz bedroht das gesamte Finanzsystem. Sie galt als „too big to fail“ (dt.: Zu groß um zu scheitern – aber dazu unten mehr), und deswegen galten seit der Bankenkrise 2008 strengere Maßnahmen als für klassische, kleinere Banken. Doch die Maßnahmen griffen nicht. Die neue Konzentraation auf eine Monster-Bank UBS erhöht allerdings das Risiko für eine Wiederholung der Geschehnisse von 2008 und eben 2023. Was muss jetzt geschehen, um eine weitere Finanzkrise zu verhindern? Drei Lösungsansätze im Überblick.

1. Mehr Sicherheit durch höheres Eigenkapital

Eine simple Maßnahme für mehr Sicherheit und Stabilität ist die Haltung von mehr Eigenkapital. Heute muss eine Schweizer Großbank gemäß den Vorgaben der Finanzmarktaufsicht (FINMA) nur über 5 Prozent Eigenkapital verfügen. Viel zu wenig, findet die Sozialdemokraten im Bankenland Schweiz. Sie fordert eine Vorgabe von 20 Prozent. Prominente Unterstützung aus der Wissenschaft hatten die Sozialdemokrat:innen mit dieser Forderung bereits nach der Finanzkrise 2008: Die beiden Wirtschaftswissenschaftler Anat Admati und Martin Hellwig sprechen sich in ihrem Buch «Bankers New Clothes» für ein Eigenkapital von 20 bis 30 Prozent aus. Das erstaunt kaum: Denn wer über mehr Eigenkapital verfügt, hat ein stabileres Polster, insbesondere in Krisenzeiten.

2. Vermögensverwaltung und Geschäftsbanken müssen getrennt werden

Was bedeutet eigentlich «too big to fail» (TBTF)? Die FINMA definiert den Begriff so: «Systemrelevante Finanzinstitute können bei einem ungeordneten Ausfall ganze Volkswirtschaften gefährden und gelten deshalb als too big to fail». Seit der Finanzkrise 2008 haben die Verantwortlichen verschiedene Maßnahmen ergriffen, um die TBTF-Problematik zu lösen – wie der Absturz der CS und die darauffolgende Rettungsaktion jedoch zeigen, ohne Erfolg. Mehrere Vorstöße von links, die das TBTF-Problem lösen sollten, fielen im nationalen Parlament durch. So versuchte die Schweizer Sozialdemokrat:innen die Einführung eines Trennbankensystems – bereits 2013. Banken sollten demnach grundsätzlich in Vermögensverwaltungs- und Geschäftsbanken getrennt werden. Zwar erkannte der Schweizer Bundesrat in seinem Bericht von 2015 an, dass organisatorische Maßnahmen die Risiken im Zusammenhang mit systemrelevanten Finanzinstituten verringern könnten. Gleichzeitig warnte er vor zu starken Eingriffen in die Finanzmärkte. Doch das Gesetz wurde abgelehnt. Die Forderung ist nach der Fusion der CS und UBS aber aktueller den je. Marc Chesney, Finanzprofessor an der Universität Zürich, erklärte 2013 gegenüber der NZZ, dass das Trennbankensystem eine wichtige Maßnahme sei, um das System nachhaltig auf Kurs zu bringen.

„Was wir vor allem brauchen, ist ein Trennbankensystem, wie es die USA bis in die neunziger Jahre hatte. Denn ein Teil der Banken ist sehr wichtig, die Depotbanken nämlich, weil sie die Realwirtschaft mit Kapital versorgen sollten. Viele Investmentbanken hingegen sind zu Kasino-Banken verkommen, welche die Stabilität der Wirtschaft gefährden. Sie erzeugen Systemrisiken. Heute bestehen Großbanken aus Depot- und Investmentbank und sind dadurch «too big to fail». Sie können nicht mehr pleitegehen. Das ist aus liberaler Sicht eine Bankrotterklärung“, so Marc Chesney.

3. Das Ende der Kultur der Verantwortungslosigkeit und der Boni

Neben gesetzlichen Anpassungen zur wirksameren Regulierung des Finanzsektors muss auch die Kultur der Unternehmen überdacht werden. Das Magazin ellexx stellt beispielsweise die Frage, ob eine toxische Unternehmenskultur Mitgrund für den Untergang der CS war. Monika Bütler, Ökonomin und Honorarprofessorin für Volkswirtschaftslehre an der Universität St. Gallen (HSG), antwortet darauf gegenüber ellexx:

«In einer interessanten Arbeit wurde nachgewiesen, dass das kulturelle Umfeld der Banken unehrliches Verhalten fördern kann.»

So fördert die Boni-Kultur zusätzlich risikoreiches Verhalten. Dies gilt auch für die CS. In den letzten zehn Jahren hat sich das Management der Credit Suisse 32 Milliarden Franken an Bonuszahlungen ausbezahlt – trotz Verluste in Höhe von 3 Milliarden Franken. Und selbst nach dem Crash wollte die Bank damit weitermachen, als wäre nichts gewesen. Bisher wollten bürgerliche Politiker:innen nichts von einem Boni-Verbot wissen. Der Schweizer Bundesrat hat nun zwar entschieden, dass die CS gemäß Bankengesetz keine weiteren Boni auszahlen darf. Rückwirkend will er aber nichts unternehmen. Wer vor dem 19.März zusätzlich zu seinem Gehalt vergütet wurde, darf dieses Zusatzeinkommen behalten – trotz offensichtlicher Misswirtschaft.

Persönlich finde ich es schade, dass man sich mit der SP nicht austauschen kann, das macht selbst die FP und die NEOS auch.. das entfernt die SP soooo weit von den Personen,

etwas oldfashioned,